Mô hình Dechow F-Score và ứng dụng trong nhận diện gian lận báo cáo tài chính

19-08-2020 - 13:11 | ĐÀO TẠO

Nội dung

chính

Nội dung

chính

1. Mô hình Dechow F-Score là gì và công thức tính?

Khác với mô hình Piotroski F-Score, mô hình Dechow F-Score được phát triển bởi Patricia Dechow (2011) là một công cụ đánh giá rủi ro gian lận chung trên báo cáo tài chính của các doanh nghiệp.

Mô hình này là biện pháp giúp nhà đầu tư nhận ra khả năng gian lận trên báo cáo tài chính với xác suất cao hơn đáng kể từ dữ liệu tối đa ba năm gần nhất.

Công thức mô hình:

F-score= -7.893+0.790 x (Rsst_Acc)+ 2.518 x (Ch_Rec)+ 1.191 x (Ch_Inv)+ 1.979 x (Soft Assets)+ 0.171 x (Ch_Cs)+ -0.932 x (Ch_Earn)+ 1.029 x (Issue)

Mô hình này đánh giá một công ty trong 3 lĩnh vực:

- Chất lượng dồn tích, hiệu quả tài chính: Ch_cashsales và Ch_Earn

- Các biện pháp phi tài chính, hoạt động ngoại bảng: Rsst, Ch_Rec, Ch_Inv, SoftAssets

- Các biện pháp dựa trên thị trường: Issue

2. Tác động của biến độc lập lên kết quả phép thử F-score.

Những giả thiết được lập nên từ những biến độc lập ảnh hưởng đến kết quả của Dechow F-score như sau:

2.1. Rsst_Acc (Kế toán dồn tích)

Theo chuẩn mực kế toán, kế toán được ghi nhận dựa trên nguyên tắc dồn tích, có nghĩa là kế toán dồn tích được ghi nhận tại thời điểm giao dịch kinh tế phát sinh. Do đó, dữ liệu về báo cáo thu nhập bao gồm cả ước tính kế toán được điều chỉnh bởi sự đánh giá của các ông chủ doanh nghiệp

Trong khi đó, báo cáo lưu chuyển tiền tệ được lập trên cơ sở dòng tiền. Do đó, sẽ có sự khác biệt giữa lợi nhuận trên báo cáo thu nhập và dòng tiền ròng từ hoạt động kinh doanh trên báo cáo lưu chuyển tiền tệ. Do đó, trong nhiều nghiên cứu, tổng của các biến tích lũy có thể được tính như sau:

Tổng tiền tích lũy = Lợi nhuận sau thuế - dòng tiền ròng từ hoạt động kinh doanh

Vì việc phân tích các phương pháp dồn tích sẽ cung cấp một cái nhìn toàn diện, sâu sắc về việc hợp lý hóa báo cáo tài chính của ban quản trị làm cho thấy kế toán dồn tích thực sự có liên quan đến hành vi sai trái trên báo cáo tài chính.

Từ đó, tác giả xây dựng giả thuyết:

Giả thuyết H1: Kế toán dồn tích có mối quan hệ thuận và có ý nghĩa thống kê với gian lận, sai sót trên báo cáo tài chính.

2.2. Ch_rec (Khoản phải thu)

Các khoản phải thu được ghi nhận theo giá trị thuần có thể thực hiện được theo các tiêu chuẩn kế toán. Vì vậy, với các khoản phải thu quá hạn, chúng cần được ước tính để thuyết minh, do đó các công ty hoàn toàn có thể thao túng tuổi nợ của khách hàng để điều chỉnh các quy định nhằm thay đổi lợi nhuận.

Từ đó, các tác giả thiết lập giả thuyết:

Giả thuyết H3: Thay đổi khoản phải thu có mối quan hệ thuận và có ý nghĩa thống kê với gian lận, sai sót trên báo cáo tài chính.

2.3. Ch_inv ( Hàng tồn kho)

Vì mỗi DN sẽ có phương pháp hạch toán hàng tồn kho khác nhau nên nó sẽ ảnh hưởng đến giá trị hàng tồn kho cuối kỳ, giá vốn hàng bán và ảnh hưởng đến lợi nhuận trong kỳ. Điều này làm cho DN hoàn toàn có thể điều chỉnh lợi nhuận theo mong muốn thông qua việc lựa chọn phương pháp tính toán cho hàng tồn kho.

Ngoài ra...

Theo chuẩn mực kế toán, hàng tồn kho phải được ghi nhận thấp hơn giá gốc và giá trị thuần có thể thực hiện được. Khi giá trị của giá trị thuần có thể thực hiện được thấp hơn giá trị ban đầu thì hàng tồn kho nên được dự phòng giảm giá. Dự phòng giảm giá hàng tồn kho thường được các danh nghiệp sự dụng để nhằm điều chỉnh lợi nhuận như mong muốn. Hầu hết gian lận được thao túng trên hàng tồn kho, chẳng hạn như hàng tồn kho cao hơn giá thành hoặc giá trị thị trường, hoặc giá trị không chính xác. Hàng tồn kho đã hết hạn, hư hỏng.

Từ đó, các tác giả thiết lập giả thuyết:

Giả thuyết H2: Thay đổi hàng tồn kho có mối quan hệ thuận và đáng kể với gian lận, sai sót trên báo cáo tài chính.

2.4. Softasset (Tỷ lệ phần trăm của tài sản "mềm")

Tài sản "mềm" được định nghĩa là tổng các tài sản trên bảng cân đối kế toán không bao gồm tiền mặt và giá trị còn lại của tài sản hữu hình dài hạn (tài sản cố định hữu hình, tài sản cố định cho thuê tài sản, tiến độ xây dựng, tài sản đầu tư) và quyền sử dụng đất.

Thông thường, với những DN có giá trị tài sản hoạt động ròng cao, ban lãnh đạo sẽ có nhiều mẹo kế toán hơn để thực hiện điều chỉnh lợi nhuận trong ngắn hạn. Ngoài ra, việc lựa chọn phương pháp khấu hao cũng sẽ ảnh hưởng đến các chi phí tích lũy liên quan.

Từ đó, các tác giả thiết lập giả thuyết:

Giả thuyết H4: Tài sản có thanh khoản trung bình là có mối quan hệ dương và có ý nghĩa thống kê với gian lận, sai sót trên báo cáo tài chính.

2.5. Chcs ( Thay đổi về doanh thu tiền mặt)

Doanh nghiệp sẽ cố gắng tăng doanh số bán hàng bằng cách nới lỏng chính sách bán hàng (điều khoản thanh toán, tỷ lệ chiết khấu, khuyến mãi,...). Hoạt động ghi nhận doanh thu khi không đáp ứng các điều kiện ghi nhận doanh thu theo quy định phát sinh từ giao dịch tiền mặt sẽ gây lầm tưởng rằng doanh nghiệp đang kinh doanh khả quan. Giống như việc doanh nghiệp "book" doanh thu theo khoản phải thu mà Fhub đã trình bày trong bài viết về Khoản phải thu.

Doanh nghiệp sẽ cố gắng tăng doanh số bán hàng bằng cách nới lỏng chính sách bán hàng (điều khoản thanh toán, tỷ lệ chiết khấu, khuyến mãi,...). Hoạt động ghi nhận doanh thu khi không đáp ứng các điều kiện ghi nhận doanh thu theo quy định phát sinh từ giao dịch tiền mặt sẽ gây lầm tưởng rằng doanh nghiệp đang kinh doanh khả quan. Giống như việc doanh nghiệp "book" doanh thu theo khoản phải thu mà Fhub đã trình bày trong bài viết về Khoản phải thu.

Vì vậy, rủi ro phải đối mặt trong tương lai là khi kỳ vọng “ảo” này biến mất.

Trên cơ sở đó, các tác giả đưa ra một giả thuyết:

Giả thuyết H5: Sự thay đổi trong doanh thu bán hàng bằng tiền mặt có có mối quan hệ dương và đáng kể với sự gian lận, sai sót trong báo cáo tài chính.

2.6. Ch_earn ( Thay đổi trong lợi nhuận kiếm được)

Yếu tố này được phản ánh qua tỷ suất ROA( tỷ lệ lợi nhuận trên tài sản là một chỉ số được sử dụng để đo lường hiệu quả của việc sử dụng tài sản).

Nói cách khác...

ROA giúp đánh giá khả năng sự dụng tài sản của doanh nghiệp.

Do đó, chỉ báo này sẽ ảnh hưởng đến hành vi cố ý gian lận hay không của ban lãnh đạo công ty vì một DN có ROA tăng có nghĩa là kinh doanh đang được cải thiện nên sẽ có ít khả năng DN đó hiện các hành vi gian lận BCTC.

Dựa trên lập luận này, các tác giả đề xuất:

Giả thuyết H6: Tỷ lệ thay đổi lợi nhuận trên tài sản có mối quan hệ nghịch và đáng kể với gian lận, sai sót trên báo cáo tài chính

2.7. Issue (Phát hành thêm cổ phiếu)

.jpg)

Phát hành thêm cổ phiếu là một trong những hình thức tăng vốn cho doanh nghiệp. Giá cổ phiếu của doanh nghiệp đó neo ở vùng giá cao là một lợi thế để thực hiện nghiệp vụ đó. Nếu một DN cần tiền để duy trì hoạt động, giá cổ phiếu cao sẽ giúp giảm chi phí và dễ dàng hơn trong việc tăng vốn chủ sở hữu.

Vì thế, đây là một cách mà các công ty cố gắng tạo ra báo cáo tài chính tốt hơn và hấp dẫn nhà đầu tư hơn thông qua việc phát hành thêm cổ phiếu với mức giá ưu đãi nhằm tạo động lực tăng giá của chúng trên thị trường. Trên lý thuyết, một doanh nghiệp gia tăng quá trình phát hành thêm cổ phiếu chứng tỏ rằng doanh nghiệp đang có nhu cầu thu hút vốn lớn cho hoạt động sản xuất kinh doanh. Vì vậy, đôi khi nó cũng làm nhà đầu tư nghĩ DN đang hoạt động hiệu quả và có hướng phát triển kinh doanh cụ thể trong tương lai, vô tình tạo nên hành vi sai sót trong báo cáo tài chính.

Biến này có giá trị 1 nếu doanh nghiệp phát hành cổ phiếu trong năm và ngược lại với giá trị 0.

Trên cơ sở đó, các tác giả đưa ra một giả thuyết:

Giả thuyết H7: Phát hành thêm cổ phiếu có mối quan hệ thuận và đáng kể với gian lận, sai sót trên báo cáo tài chính.

3. Ý nghĩa kết quả của F-score trong phát hiện gian lận báo cáo tài chính

Dechow F-Score được so sánh trong dải giá trị như sau:

- Nếu DN có kết quả F-score <1: Phản ánh DN có nguy cơ trung bình trong gian lận BCTC

- Nếu DN có 1< F- score < 1.85: Phản ánh DN nguy cơ rủi ro giai lận cao hơn mức trung bình

- Nếu DN có 1.85 < F- score < 2.45: Phản ánh DN có nguy cơ có gian lận đáng kể.

- Nếu DN có F- score > 2.45: Phản ánh DN có nguy cơ gian lận BCTC cao.

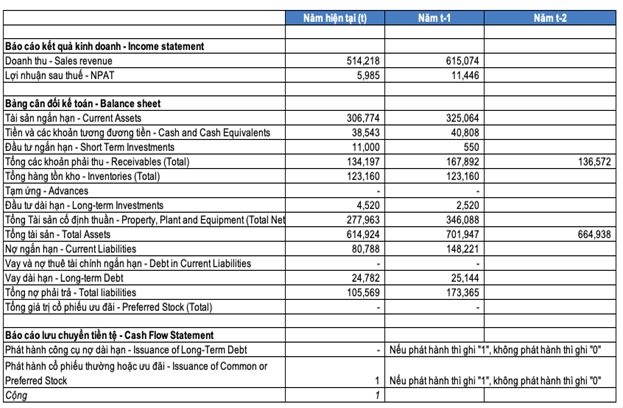

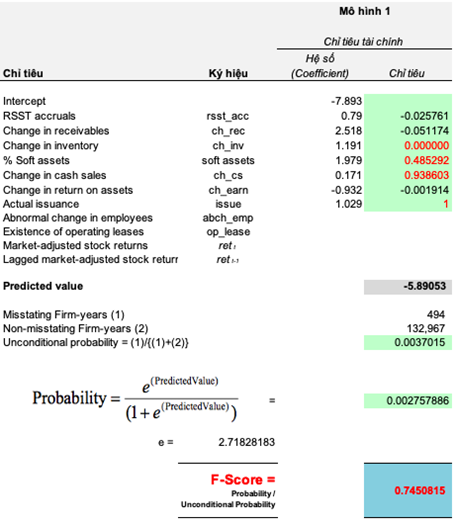

4. Ứng dụng cho Case cổ phiếu JVC

Dữ liệu đầu vào của phép thử F-score cho DN JVC là:

Với F-score có giá trị 0.75, JVC có nguy cơ thao túng báo cáo tài chính khi giá trị này nhỏ hơn 1.

5. Lời kết

Tuy nhiên, mô hình F-score cũng có hạn chế khi không bao gồm hết các biến độc lập có ảnh hưởng đến khả năng gian lận của DN.

Vì vậy, việc bổ sung các biến phi tài chính vào mô hình, để tăng tỷ lệ dự đoán chính xác về gian lận và sai sót, giảm tỷ lệ lỗi loại I, loại II trong quy trình dự báo.

Trong thực tế...

Có nhiều trường hợp doanh nghiệp đã thỏa hiệp với các công ty kiểm toán để xác nhận báo cáo tài chính tốt cho các mục đích khác nhau.Vì vậy, đối với nhà đầu tư hay tổ chức tín dụng khi xem xét tính trung thực của báo cáo tài chính không chỉ dựa trên ý kiến trong báo cáo kiểm toán mà nhà đầu tư có thể sử dụng Dechow F-Score để xem xét báo cáo tài chính có khả năng là gian lận, sai sót.